¿Qué novedades hay en la declaración de la renta para alquileres en 2024? Realmente, no muchas relativas específicamente a los alquileres y que sean de aplicación en la campaña que comienza el 3 de abril y se extiende hasta el 1 de julio.

Novedades en la declaración a presentar en 2024

Mas allá de los ingresos por alquileres, ¿qué novedades hay en la declaración de 2024? Lo primero de todo, el formato. El año 2024 será el primero en el que no se aceptarán declaraciones presentadas en papel, ya que será obligatorio presentarlas telemáticamente.

Se estima que la presentarán unos 23 millones de contribuyentes, de los cuales no estarán obligados a realizarla aquellas personas con un ingreso mínimo inferior a 15.000 euros siempre que ingresen de dos pagadores (en el ejercicio anterior ese límite se situaba en 14.000 euros). Para aquellos contribuyentes con rentas del trabajo provinientes de un empleador, ese límite se mantiene en 22.000 euros brutos. También están obligados a presentar la declaración todos los autónomos, incluso los que hayan tenido rendimientos netos negativos o inferiores a 1.000 euros, que antes estaban exentos.

Se amplían las ventajas en las retribuciones en acciones, ya que se amplía de 12.000 a 50.000 euros la cantidad libre de tributar. Además, todo lo que supere ese importe no tendrá que tributar en el momento de la recepción, sino tras la salida a Bolsa de la empresa, la venta de las acciones por parte del empleado o cuando pasen 10 años desde la entrega.

También se premia la compra de coches eléctricos y enchufables nuevos, así como la instalación de sistemas de recarga en la vivienda, ya que el contribuyente podrá deducirse el 15% de su valor -sobre una base máxima de 20.000 euros- siempre que haya realizado el gasto a partir del 30 de junio de 2023.

La fiscalidad de los planes de pensiones cambia significativamente, ya que la aportación máxima deducible disminuye a un máximo de 1.500 euros en el caso de los planes individuales, con un tope del 30% de la suma de rendimientos del trabajo y de actividades económicas, elevándose a 8.500 euros para las aportaciones conjuntas con la empresa. A estos importes se le pueden sumar 1.000 euros más cuando se realizan aportaciones al plan de la pareja y ésta no ingresa más de 8.000 euros al año.

Los autónomos tienen otros cambios aparte de la obligatoriedad de presentar la declaración independientemente del importe de sus ingresos netos. Aquellos que tributan por el método de estimación directa simplificada amplían la reducción por gastos de difícil justificación del 5% al 7% del

rendimiento neto con un importe máximo al año de 2.000 euros. En el caso de actividades económicas en estimación objetiva, se aumenta la reducción general sobre el rendimiento neto de módulos del 5% al 10%.

Quienes tengan hijos menores de 3 años disfrutan de una deducción de 1.000 euros en guarderías autorizadas. Las madres trabajadoras y las beneficiarias de prestaciones por desempleo con hijos de esa edad también disfrutan de una deducción de 100 euros mensuales por descendiente.

Respecto a las deducciones en vivienda, se prorrogan las deducciones para su rehabilitación, con unas rebajas entre el 20% y el 60% según la reducción en el consumo de energía que se logre.

Novedades en la renta para alquileres obtenidos en 2024

Los alquileres de vivienda habitual se declaran en el apartado de rendimientos del capital inmobiliario. Aquellos ingresos obtenidos en 2023 seguirán disfrutando de una deducción del 60% de su rendimiento neto, al igual que en años anteriores.

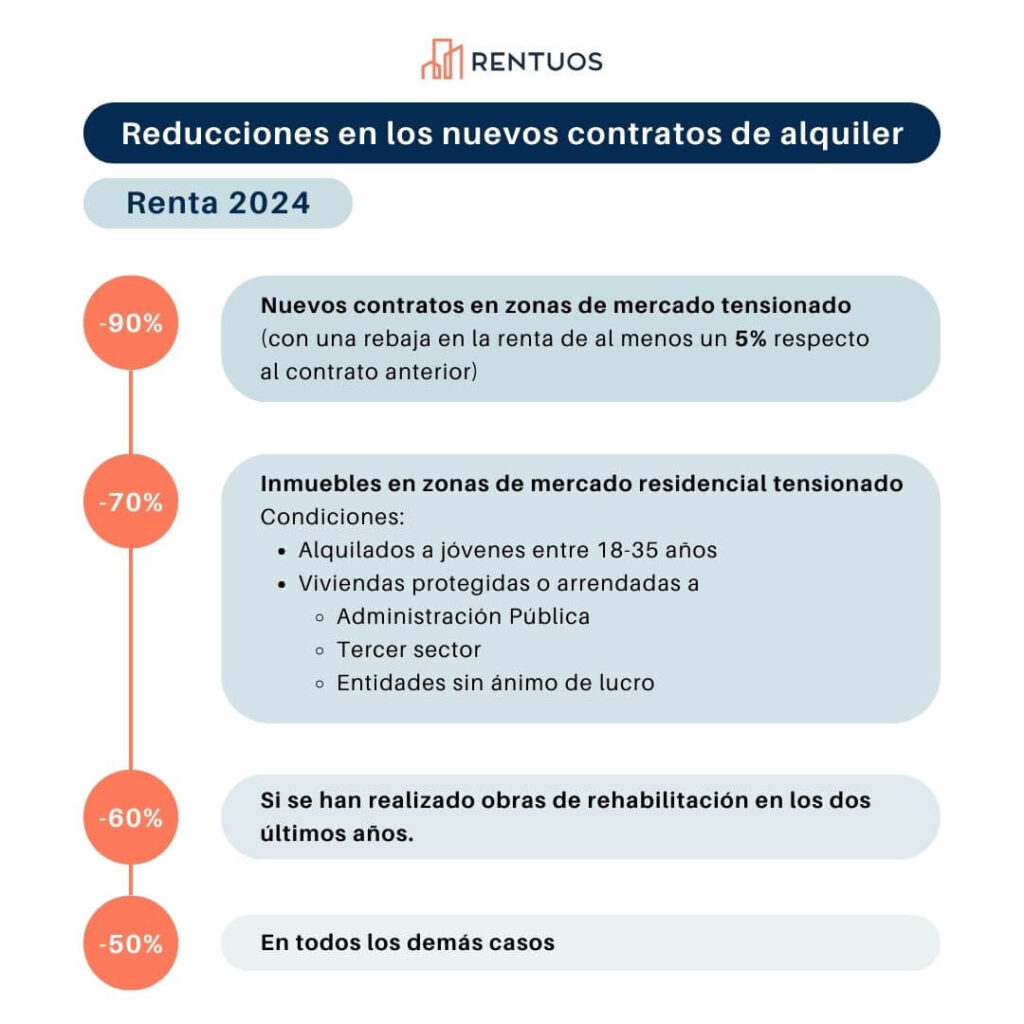

Como novedad para el próximo ejercicio, todos aquellos propietarios que hayan arrendado su vivienda a partir del 26 de mayo de 2023 deben saber que los incentivos fiscales aplicables al Impuesto sobre la Renta de las Personas Físicas a los que pueden acogerse cambiarán para el ejercicio de la Renta de 2024 según la Ley de Vivienda.

Uno de los objetivos que persigue esta ley es el emplear la reducción del IRPF -actualmente del 60%- para estimular el alquiler de vivienda habitual a precios asequibles contemplando diferentes casuísticas en los nuevos contratos de arrendamiento:

- Reducción del 90% en el caso de los nuevos contratos en zonas de mercado tensionado con una rebaja en la renta de al menos un 5% respecto al contrato anterior.

- Reducción del 70% cuando se trata de inmuebles en zonas de mercado residencial tensionado alquilados a jóvenes de entre 18 y 35 años o bien sean viviendas asequibles incentivadas o protegidas, arrendadas a la administración pública, entidades del tercer sector, o de la economía social que tengan la condición de entidades sin fines lucrativos, o de acogida a algún programa público de vivienda que limite la renta del alquiler.

- Reducción del 60% si se han realizado obras de rehabilitación en los dos últimos años.

- Reducción del 50% en todos los demás casos.

Sin embargo, estas nuevas reducciones sólo aplicarán para las rentas devengadas a partir del 1 de enero de 2024 para los contratos firmados a partir del 26 de mayo de 2023. A los contratos firmados antes del 26 de mayo de 2023 se les seguirá aplicando una deducción del 60% hasta que finalicen.

El único requisito que hay que cumplir para poder desgravar un alquiler de larga estancia es que el inmueble debe ser la vivienda habitual del arrendatario y este debe estar empadronado en la misma.

Cómo calcular mis ingresos del alquiler

Los propietarios deben declarar todos los ingresos que perciben por el arrendamiento. Los ingresos del alquiler son la suma de todas las mensualidades devengadas durante el año, en este caso 2023. Se hayan cobrado o no durante ese año.

A estos ingresos se les puede desgravar varios gastos tales como intereses de la hipoteca, reparaciones, IBI, gastos de comunidad, seguro del hogar, etc. El resultado será el rendimiento neto del alquiler, sobre el que se pueden aplicar las deducciones anteriormente mencionadas que van del 50% al 90%. Por tanto, el procedimiento para el cálculo de tu tributación es el siguiente:

- Suma los ingresos procedentes de las rentas del año.

- Resta los gastos deducibles.

- A la cantidad resultante, aplica el porcentaje de reducción que corresponda.

Aquí puedes consultar nuestra completa guía paso a paso sobre Cómo declarar el alquiler de la renta en 2024.

Te recordamos que la declaración de la renta para alquileres es obligatoria, en caso de no declarar el arrendamiento de tu vivienda a Hacienda las multas de la Agencia Tributaria van desde el 50% al 150% dependiendo de la cantidad defraudada más la pérdida de la deducción que se hubiera podido aplicar.